Antwort Kdy vystavit daňový doklad k záloze? Weitere Antworten – Kdy je povinnost vystavit daňový doklad k přijaté platbě

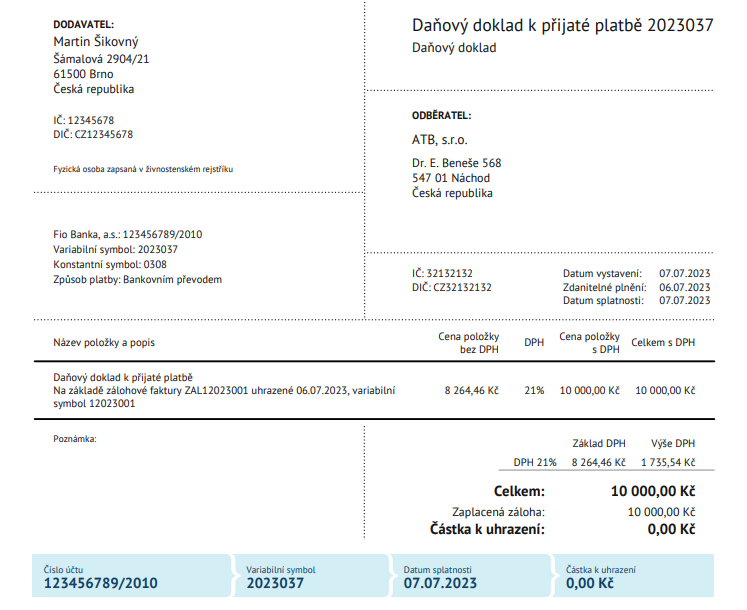

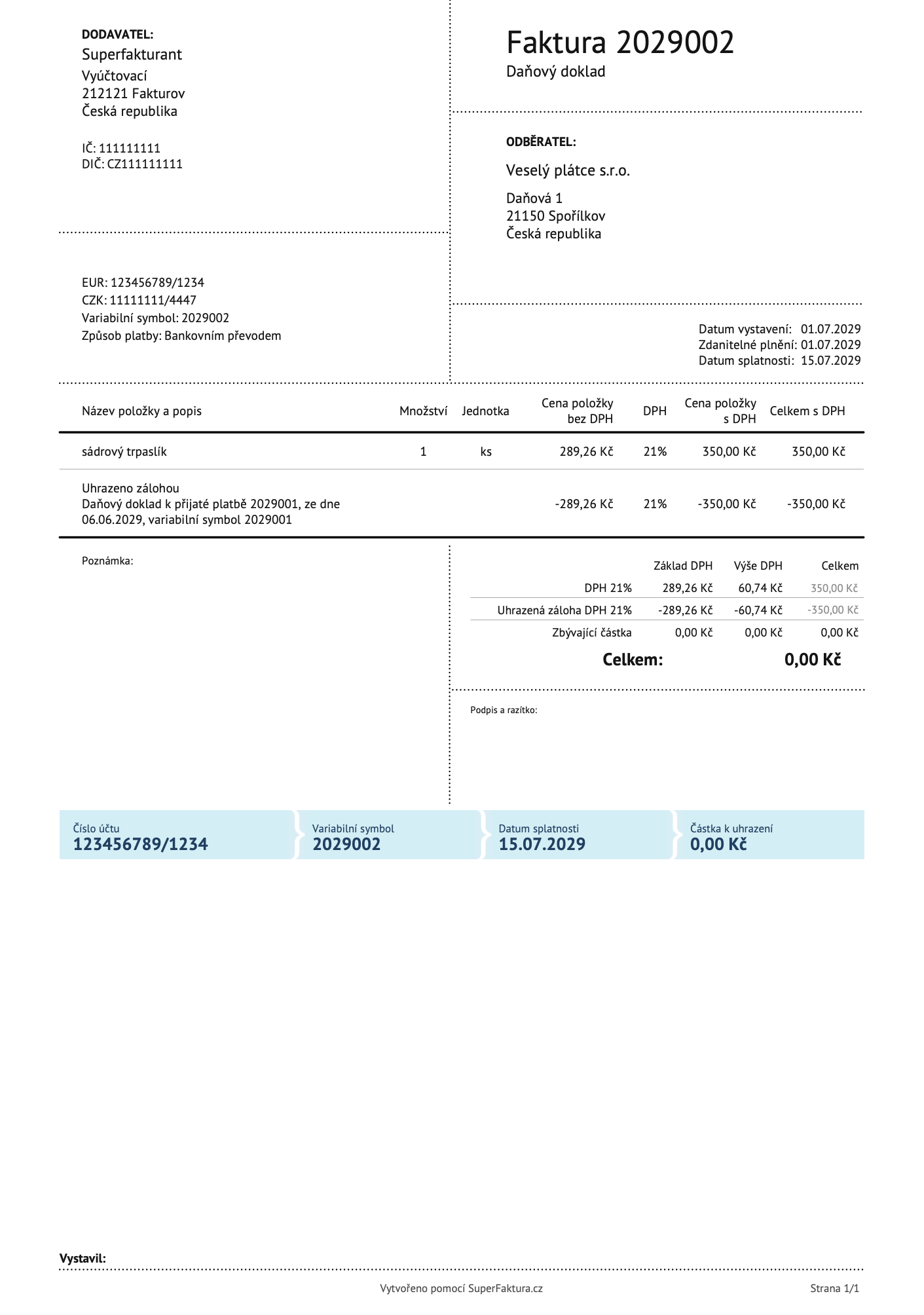

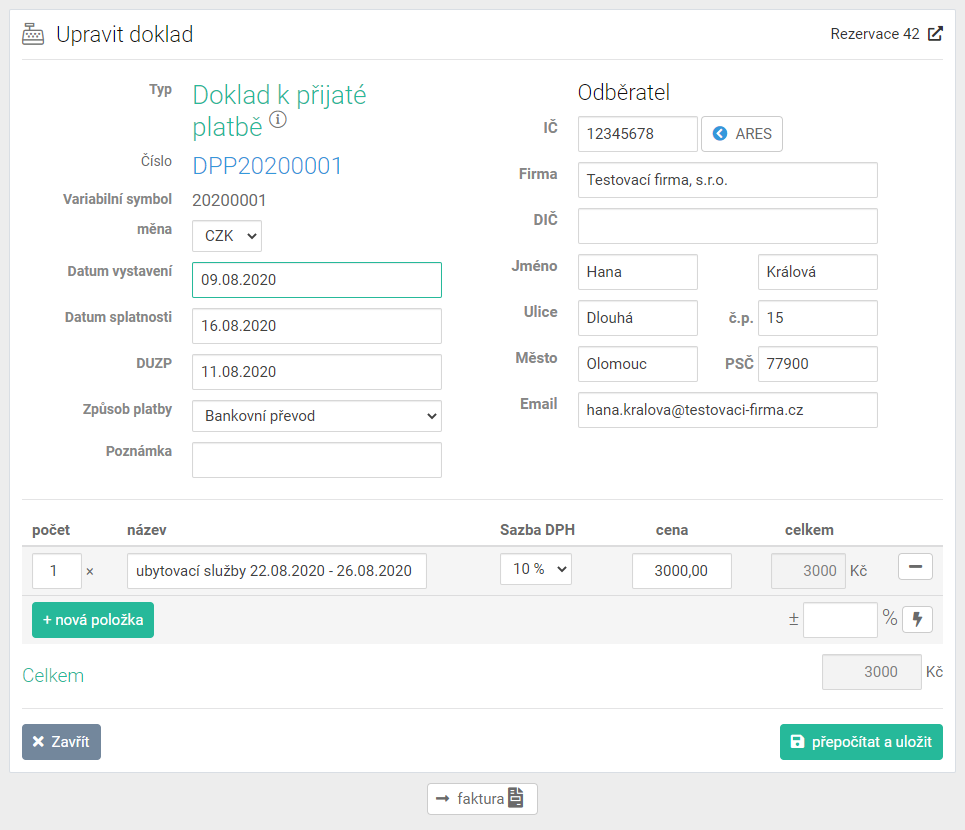

Pokud jste plátci DPH a vystavujete zálohové faktury, pak vám Zákon o DPH ukládá povinnost do 15 dnů od zdanitelného plnění nebo od přijetí platby (co nastane dříve) vystavit daňový doklad.V seznamu úhrad zálohových faktur použijete funkci Daňový doklad – najdete ji na řádku s úhradou a v horním menu. Zatrhnete možnost Vystavit daňový doklad při přidávání nové úhrady zálohové faktury.Zálohová faktura se vystavuje v případě, kdy po svém zákazníkovi budete předem vyžadovat pouze částečnou úhradu. Zálohových faktur také můžete vystavit několik, ve stejné i rozdílné výši. Proforma faktura je specifická v tom, že se jedná o předpis celkové částky, kterou budete předem po zákazníkovi požadovat.

Kdy se odvádí DPH že zálohové faktury : Kdy odvádět DPH u zálohové faktury

Pokud zálohu obdržíte v jiném měsíci, než dodáte zboží nebo dokončíte práci, musíte zákazníkovi do 15 dnů vystavit tzv. daňový doklad k přijaté záloze. Na základě tohoto dokladu přiznáte a odvedete daň za příslušné zdaňovací období.

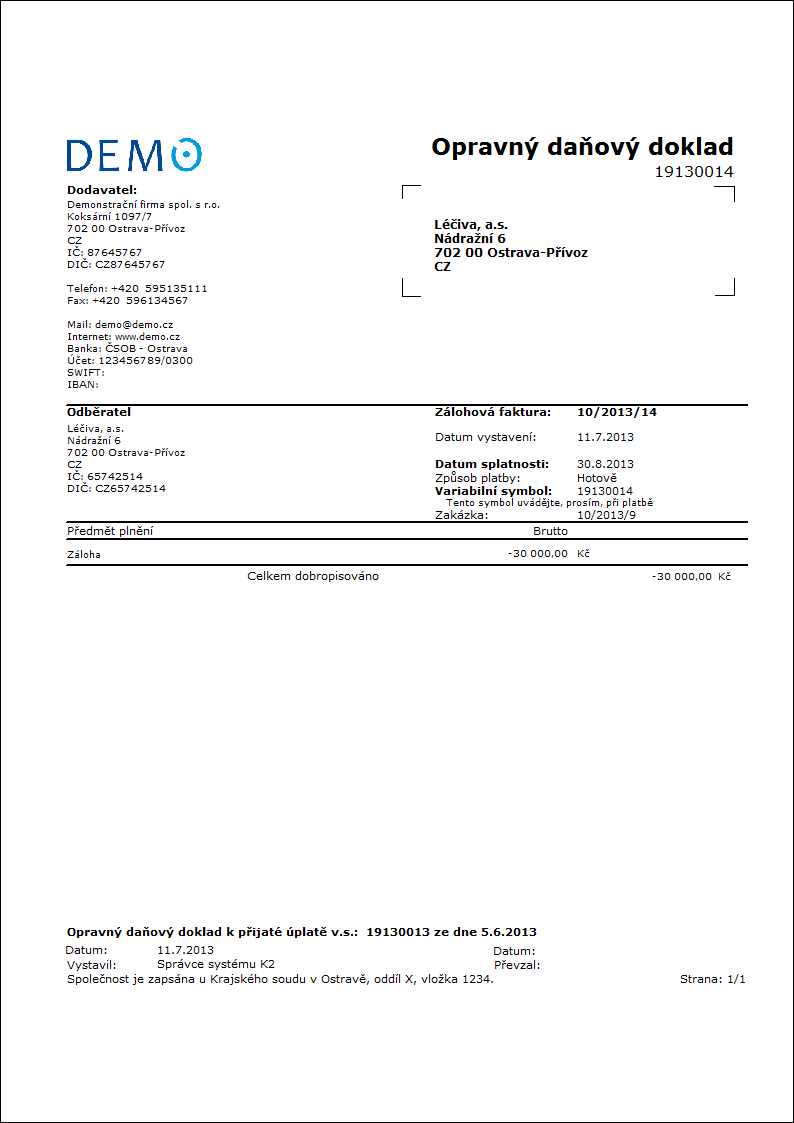

Kdy se vystavuje opravny daňový doklad

Opravný daňový doklad vystavíte do 15 dnů ode dne zjištění skutečnosti, které jsou rozhodující pro uskutečnění opravy. Na opravném daňovém dokladu uvedete souhrnné rozdíly oproti opravované faktuře, kterou jste původně vystavili a obsahovala chyby.

Kdy nevzniká povinnost vystavit daňový doklad : Pokud plátce poskytuje plnění osobě nepovinné k dani, např. soukromé osobě, povinnost vystavit daňový doklad nemá, nicméně jej vystavit může. Plátce má maloobchodní prodejnu s elektro zbožím.

Informace pro zaplacení zálohy, tj. platby před samotným poskytnutím služby či dodání výrobku. Dodavatel si vyžádá platbu předem v celkové nebo alespoň částečné výši. Na zálohovou fakturu uvede základní údaje: číslo účtu, variabilní symbol nebo svoje základní údaje.

Možná si říkáte, jaký je rozdíl mezi zálohovou a proforma fakturou. Proforma faktura je obvykle doklad, kterým požadujete zaplatit celou částku předem. Zálohovou fakturou žádáte jen zálohu, tedy pouze část peněz.

Jak zaúčtovat daňový doklad k záloze

Příjemce zálohy v okamžiku přijetí zálohové platby vystaví daňový doklad k přijaté platbě a účtuje na stranu MD účtu 221, eventuálně 211 při platbách v hotovosti, a na stranu D účtu 324 (Přijaté provozní zálohy) spolu s účtem 343 DPH. Jakmile se uskuteční zdanitelné plnění, příjemce úplaty vystaví daňový doklad.Příjemce zálohy v okamžiku přijetí zálohové platby vystaví daňový doklad k přijaté platbě a účtuje na stranu MD účtu 221, eventuálně 211 při platbách v hotovosti, a na stranu D účtu 324 (Přijaté provozní zálohy) spolu s účtem 343 DPH. Jakmile se uskuteční zdanitelné plnění, příjemce úplaty vystaví daňový doklad.Pokud neměl poplatník příjmy ze zaměstnání a poslední daňová povinnost je vyšší než 30 000 Kč, vzniká povinnost platit zálohy na daň. Frekvence placení záloh je stanovena takto: pololetně – daň vyšší než 30 000 Kč a zároveň nižší než 150 000 Kč – záloha na daň se platí ve výši 40 % daňové povinnosti.

Ze zákona, konkrétně jde o zákon o DPH § 28 odst. 4, je povinnost fakturu vystavit do 15 dnů od data zdanitelného plnění. Takhle je postavený zákon, ale jsou situace, kdy doklad do 15 dnů vystavený není. Důvody mohou být různé – třeba lajdáctví a zapomětlivost.

Jaký je rozdíl mezi daňovým dokladem a fakturou : Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH. Ne každá faktura je tedy zároveň i daňovým dokladem. Pokud nejste plátce DPH, pak vaše faktury plní roli účetních dokladů, zatímco daňové doklady vystavují pouze plátci DPH.

Co nesmí chybět na faktuře : Obecně se na každé faktuře musí objevit:

- číslo faktury,

- datum vystavení (případně i datum uskutečnění účetního případu, pokud se liší),

- název Vaší firmy (u OSVČ jméno a příjmení) a adresa sídla,

- Vaše IČO,

- údaje o odběrateli (název, sídlo, IČO, eventuálně i DIČ),

- položky faktury,

Jaký je rozdíl mezi fakturou a daňovým dokladem

Daňovým dokladem je faktura nebo účtenka, kterou vystavuje plátce DPH. Ne každá faktura je tedy zároveň i daňovým dokladem. Pokud nejste plátce DPH, pak vaše faktury plní roli účetních dokladů, zatímco daňové doklady vystavují pouze plátci DPH.

Platby záloh mají být účtovány na účet 341 – Daň z příjmů. Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví.Možná si říkáte, jaký je rozdíl mezi zálohovou a proforma fakturou. Proforma faktura je obvykle doklad, kterým požadujete zaplatit celou částku předem. Zálohovou fakturou žádáte jen zálohu, tedy pouze část peněz.

Kam platit zálohu na daň : Výše zálohy se zaokrouhluje na celé stokoruny nahoru. Peníze posíláte dle pokynů příslušnému finančnímu úřadu. Finanční úřad vás k placení záloh sám nevyzve. Pokud se vás tato povinnost týká, musíte si ji pohlídat sami.