Antwort Kdy musím zaplatit DPH? Weitere Antworten – Co se stane když nezaplatím DPH

Pokud včas nepodáte daňové přiznání nebo daně neplatíte, hrozí vám dva druhy sankcí: Pokuta v minimální výši 500 Kč a v maximální výši 300 000 Kč. Úroky z prodlení: od 4. dne po dni, kdy bylo DPH splatné původně a to ve výši repo sazby ČNB + 8%.Kdo musí platit DPH a jak na to Plátcem DPH se stáváte povinně, pokud máte obrat vyšší než 2 miliony korun za uplynulých 12 po sobě jdoucích měsíců.Stačilo, když v daňovém přiznání na prosinec 2021 do kolonky „Kód zdaňovacího období následujícího roku“ vyplnil kód Q. Pokud je ovšem váš obrat za kalendářní rok vyšší než 10 milionů korun, musíte nadále plnit své povinnosti jednou měsíčně (případně musíte přistoupit ke změně, byl-li jste plátcem čtvrtletním).

Kdy je splatná daň DPH : Daň je splatná ve lhůtě, která je shodná s lhůtou pro podání daňového přiznání, tzn. do konce kalendářního měsíce následujícího po skončení zdaňovacího období.

Co kdyz zaplatim DPH pozdeji

Pokud nezaplatíte včas daň, například DPH (daň z přidané hodnoty) spouští hned finanční úřad výpočet úroku z prodlení. Kalkulačka úroků z prodlení za pozdě zaplacenou daň vám toto penále propočítá a řekne vám, jestli pokutu budete muset zaplatit: pokud jde jen o nízké penále, finanční úřad vám ho odpouští.

Co když nemám na zaplacení dani : Nedostatek prostředků na zaplacení daně

O posečkání lze požádat i zpětně. Naši žádost musíme řádně zdůvodnit a doložit. Pokud by úhrada daně pro nás znamenala vážnou újmu, např.

Kdy se stáváte plátcem DPH Plátcem DPH se stáváte v okamžiku, kdy ve dvanácti po sobě jdoucích kalendářních měsících překročíte obrat 2 miliony korun. Plátcem DPH se stáváte od prvního dne druhé měsíce, jenž následuje po měsíci, kdy byl stanovený obrat překročen.

Pokud váš obrat v posledních 12 měsících v součtu přesáhne částku 2 milionů korun, musíte se povinně stát plátcem DPH.

Kdo nemusí být plátcem DPH

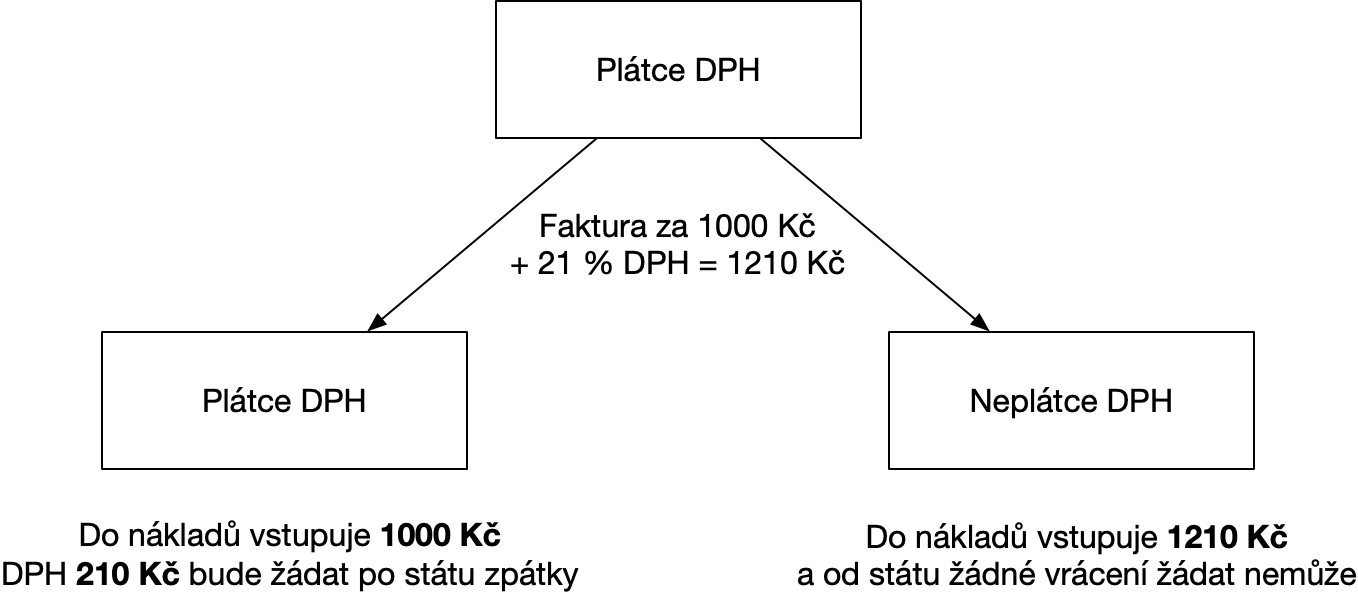

Zjednodušeně: pokud se plátcem DPH povinně stát nemusíte — tedy pokud váš obrat za 12 po sobě jdoucích měsíců není vyšší než 2 miliony Kč — pak se typicky plátcem DPH stát nechcete.Kdy je povinná registrace k DPH Pokud váš obrat v posledních 12 měsících v součtu přesáhne částku 2 milionů korun, musíte se povinně stát plátcem DPH. Konkrétně se plátcem stáváte od 1. dne měsíce, který následuje po měsíci, kdy jste obrat překročili.Posledním dnem pro podání daňového přiznání v tzv. papírové podobě pro poplatníky daně z příjmů za rok 2021 je 1. duben 2022. Tento den je zároveň posledním dnem lhůty pro úhradu daně.

Každý další den, kdy nejsou peníze na účtu FÚ, opozdilci naskakují úroky z prodlení. Pokud navíc dojde k doměření daně ze strany finančního úřadu (plátce nezaplatí žádnou nebo nižší daň), čeká na poplatníka vysoké jednorázové penále ve výši dvaceti procent z doměrku, tedy daně.

Kdy vzniká povinnost platit DPH : Přechodná ustanovení stanoví, že plátcem DPH se nestanou osoby povinné k dani, které za období, které končí v měsíci listopad 2022 nebo prosinec 2022, přesáhnou obrat2 1 000 000 Kč, ale nepřesáhnou obrat 2 000 000 Kč.

Kdo je osvobozen od DPH : Dodání zboží nebo poskytnutí služby je osvobozeno od DPH, pokud podnikatel (osoba povinná k dani uskutečňující ekonomickou činnost) nepřesáhne obrat 1 000 000 Kč za nejvýše 12 bezprostředně předcházejících po sobě jdoucích kalendářních měsíců.

Kdy jsem a kdy nejsem plátce DPH

Do jisté míry se můžete rozhodnout sami – povinně se ze zákona stáváte plátcem DPH od okamžiku, kdy Váš obrat za 12 po sobě jdoucích měsíců přesáhne částku 2 000 000 Kč. Pokud obrat za dané období nepřekročil dva miliony korun, ale chtěli byste být plátci, můžete se k DPH registrovat dobrovolně.

Pokud není splatnost sjednána smluvními stranami, je splatnost faktur přesně 30 dní Bezproblémově lze sjednat splatnost faktur kratší než 30 dní. Splatnost faktur delší než 30 dnů lze sjednat pouze za situace, pokud je to odůvodněno povahou závazku. Splatnost faktur delší než 60 dní sjednat nelze.Základní lhůtapro podání daňového přiznání za uplynulé zdaňovací období, kterým je kalendářní rok, je tedy do 1. 4. následujícího kalendářního roku. Podáte-li daňové přiznání elektronicky, je lhůta pro podání přiznání 4 měsíce po uplynutí zdaňovacího období.

Kdy se platí daň OSVČ : Standardní lhůta pro podání daňového přiznání je stanovena na tři měsíce po uplynutí zdaňovacího období. U OSVČ je zdaňovacím obdobím kalendářní rok a daňové přiznání musí podat elektronicky, proto má lhůtu pro podání daňového přiznání v roce 2024 do 2. května.