Antwort Jak si rozložit příjem? Weitere Antworten – Jak si rozlozit příjem

Deset procent vašich příjmů si odkládejte bokem jako likvidní rezervu, ke které máte vždycky přístup. Dvacet procent dávejte stranou na dlouhodobé výdaje, jako jsou spoření na důchod, děti, anebo vaše pojištění, případně pojištění domácnosti. Třicet procent by pak mělo padnout na veškeré náklady spojené s bydlením.Začněte s pravidlem 50/30/20

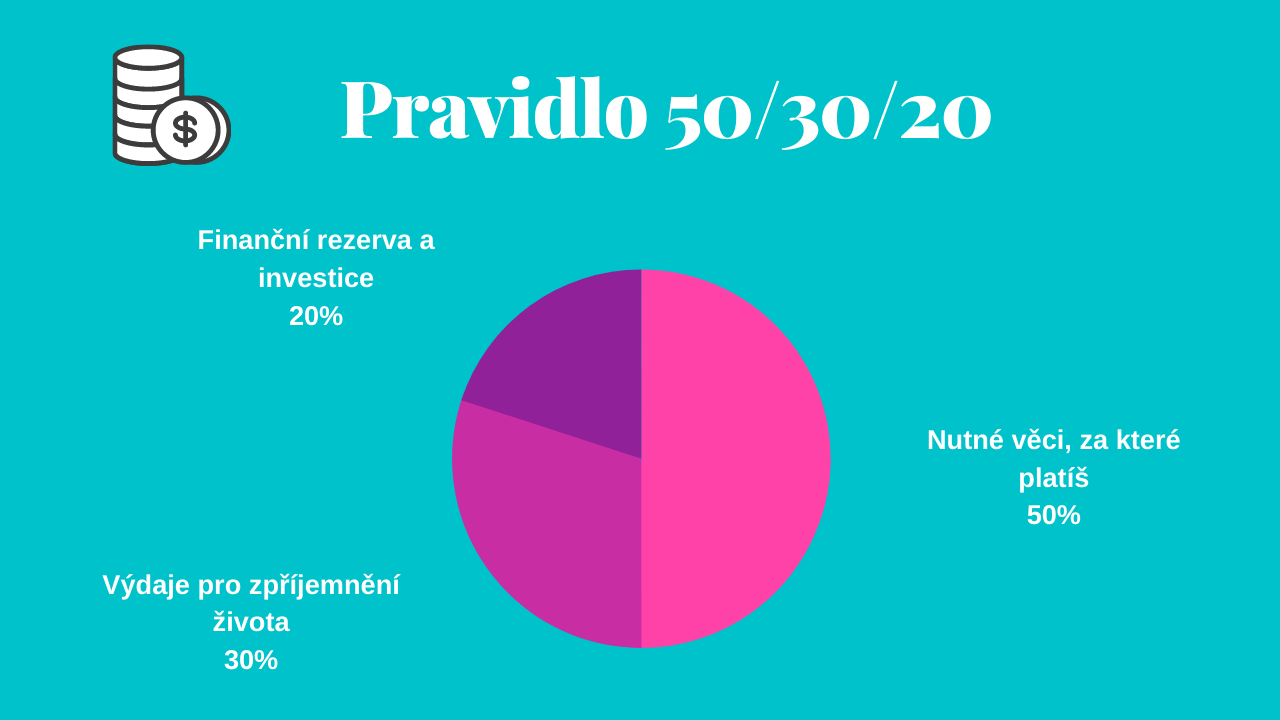

Ideálním vodítkem pro stanovení zdravého rozpočtu je dle odborníků pravidlo 50/30/20. To říká, že: 50 % vašich příjmů by mělo odcházet na nezbytné výdaje, jako jsou nájem, hypotéka, poplatky za energie, jídlo a podobně. Dalších 20 % byste si měli dát stranou na vytváření finanční rezervy.Jako první jsou na řadě nezbytné výdaje typu nájem či jídlo, kterým patří 50 % z měsíčního rozpočtu. Následují výdaje pro radost – například na lístky do kina a večeře v restauraci si vyhraďte dalších 30 %. Zbývajících 20 % z rozpočtu se týká spoření. Ať už na důchod, nebo na vaše vysněné dlouhodobé cíle.

Jak rozdělit mzdu : Pokud nevíte, jak začít, můžete vyzkoušet pravidlo 50/20/30. Tedy 50 procent příjmů vyčlenit na nezbytné životní výdaje, 20 procent je určeno pro finanční priority, jako je vytváření finanční rezervy, splácení dluhů, pojištění či spoření.

Jak si rozdělit příjem

Radí, abyste si svůj čistý příjem rozdělili do tří hromádek či skupin. Polovina, tedy 50 procent, bude určena na základní výdaje, 20 procent na investování, tedy vlastně na úspory a zadní vrátka, a zbylých 30 procent na osobní potřeby.

Kolik procent sporit z vyplaty : „10“ – 10 procent čisté mzdy, která Vám přijde na účet můžete utratit za co chcete, abyste si život užili. „20“ – 20 procent čisté mzdy je nutné spořit. Z toho půlku dlouhodobě (třeba na důchod) a půlku krátkodobě. Z krátkodobých úspor byste měli mít správně vytvořenou rezervu ve výši 3 až 6 měsíčních příjmů.

Jak vyjít s minimem peněz

- Udělejte si přehled příjmů a výdajů Jak ušetřit peníze

- Vytvořte si rozpočet.

- Ušetřete na energiích.

- Stanovte si cíle spoření.

- Vytvořte finanční rezervu.

- Rozplánujte si výdaje.

- Eliminujte zbytečné útraty.

- Využijte pomocníky v nouzi.

Pokud se prosperující firmě zvyšuje zisk 30% tempem, už za 2,4 roku se její zisk zdvojnásobí. Jelikož jde o matematický koncept, toto pravidlo se dá použít nejen na návratnost investice, ale na cokoliv co roste exponenciálně. Je možné ho aplikovat např. i na inflaci nebo růst HDP.

Jak rozdelit svuj prijem

Radí, abyste si svůj čistý příjem rozdělili do tří hromádek či skupin. Polovina, tedy 50 procent, bude určena na základní výdaje, 20 procent na investování, tedy vlastně na úspory a zadní vrátka, a zbylých 30 procent na osobní potřeby.Započítávají se příjmy ze zaměstnání a podnikání, důchody, podpora v nezaměstnanosti, dávky nemocenského pojištění, tedy nemocenská, ošetřovné, ale i mateřská, započítává se i rodičovský příspěvek, přídavky na dítě nebo výživné.V případě hrubé mzdy 35 000 Kč jsou náklady zaměstnavatele 11 830 Kč (35 000 × 9 % + 35 000 × 24,8 %), které připočteme k hrubé mzdě. Tím získáme superhrubou mzdu ve výši 46 900 Kč, ze které se pak vypočte 15% záloha na daň z příjmů.

Ve věku 30 let byste měli mít ve svém důchodovém fondu ekvivalent jednoho ročního platu. Budete-li své peníze pravidelně investovat od 20 let života se zhodnocením 8 % ročně, pak vám bude stačit měsíčně odkládat stranou přibližně 1 700 Kč – cca 7 % měsíčního příjmu 25 000 Kč.

Kolik si měsíčně spořit : Kolik musím měsíčně spořit Minimální měsíční vklad je 0,25 % z vybrané cílové částky. Např. při cílové částce 200 000 Kč je tedy potřeba měsíčně spořit alespoň 500 Kč.

Kolik si spořit z výplaty : Dvacet procent uspořte a investujte

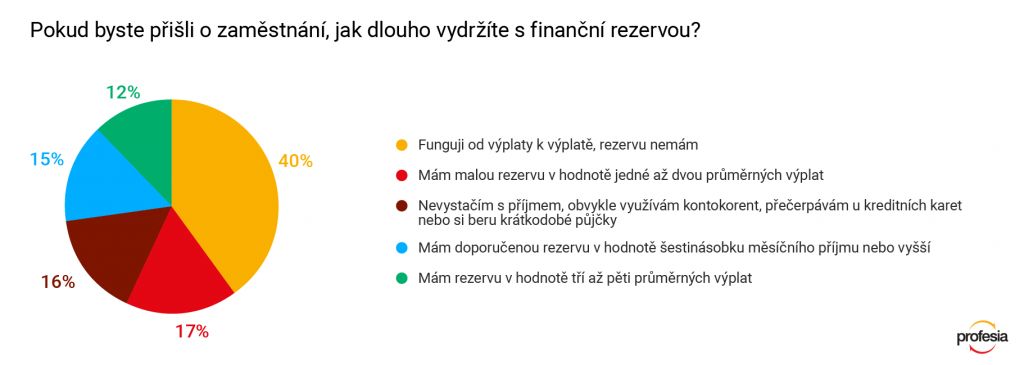

Dvacet procent by měla být vaše finanční rezerva – platí, že ideálně by to měly být zhruba tři měsíční platy. Pokud je budete mít v záloze, pak vás nepřekvapí rozbitá pračka, výpadek výplaty kvůli nemoci nebo jiné události.

Co je pravidlo 5

Páté zlaté pravidlo zní: „Ve střehovém postavení měj nohy vždy od sebe, zhruba na šířku ramen.

Pravidlo 72 je jednoduchá a přesná metoda pro výpočet délky období, ve kterém se jakákoliv kvantita zdvojnásobí. Jestliže například dělíme číslo 72 mírou očekávaného ročního výnosu z vložené investice, vyjde nám délka období v letech, za které zdvojnásobíme svůj vložený kapitál.Dvacet procent by měla být vaše finanční rezerva – platí, že ideálně by to měly být zhruba tři měsíční platy. Pokud je budete mít v záloze, pak vás nepřekvapí rozbitá pračka, výpadek výplaty kvůli nemoci nebo jiné události.

Co patří do příjmů : Mezi tyto příjmy patří: příjmy z pracovního poměru, příjmy ze samostatné výdělečné činnosti, některé státní dávky, státní, firemní i osobní penze, úroky z úspor, dividendy, příjmy z nájmu a příjmy z fondů. Dani z příjmu fyzických osob podléhají fyzické osoby.