Antwort Jak se zaokrouhluje základ daně z příjmů fyzických osob? Weitere Antworten – Jak se zaokrouhlují příjmy

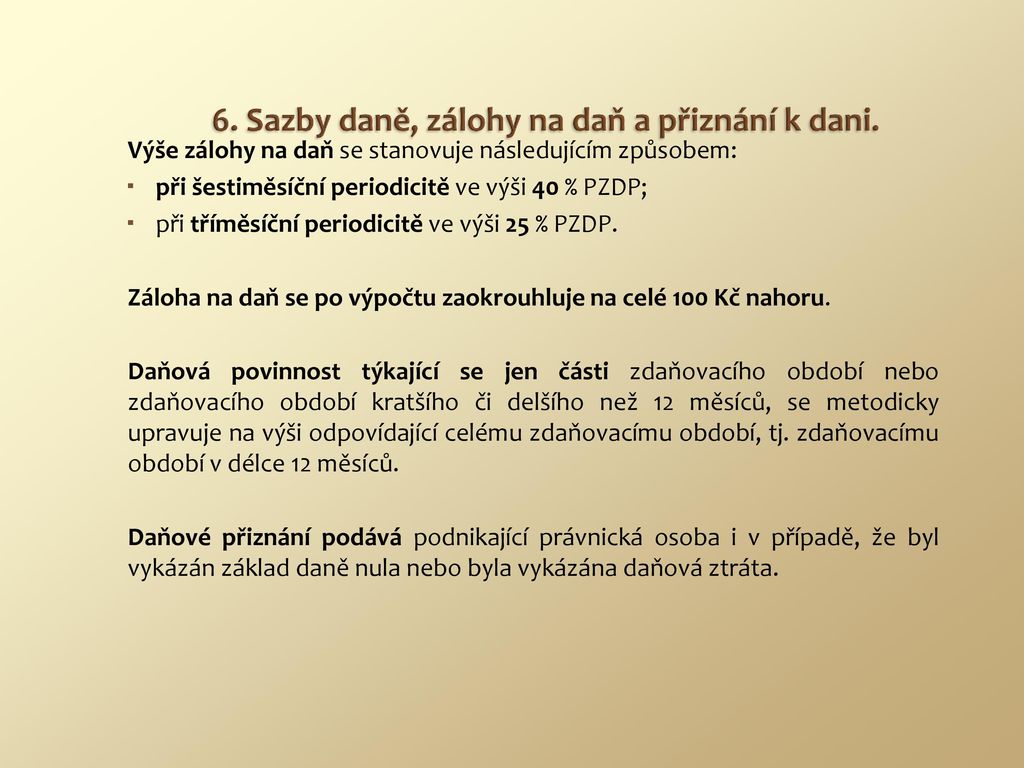

při výpočtu průměru započitatelných příjmů se postupuje stejným způsobem jako při stanovení nemocenského, tzn., zaokrouhlí se na celé koruny nahoru (§ 5 odst. 6 zákona 88/68 Sb.) mzda a plat se zaokrouhlují na celé koruny směrem nahoru (§ 142 odst.Zálohy jsou vždy splatné do 15. dne posledního měsíce příslušného období. Zálohy na daň z příjmu se zaokrouhlují podle poslední známé daňové povinnosti jednotně na celé stokoruny nahoru.Základem daně je částka, o kterou příjmy plynoucí poplatníkovi ve zdaňovacím období přesahují výdaje prokazatelně vynaložené na jejich dosažení, zajištění a udržení.

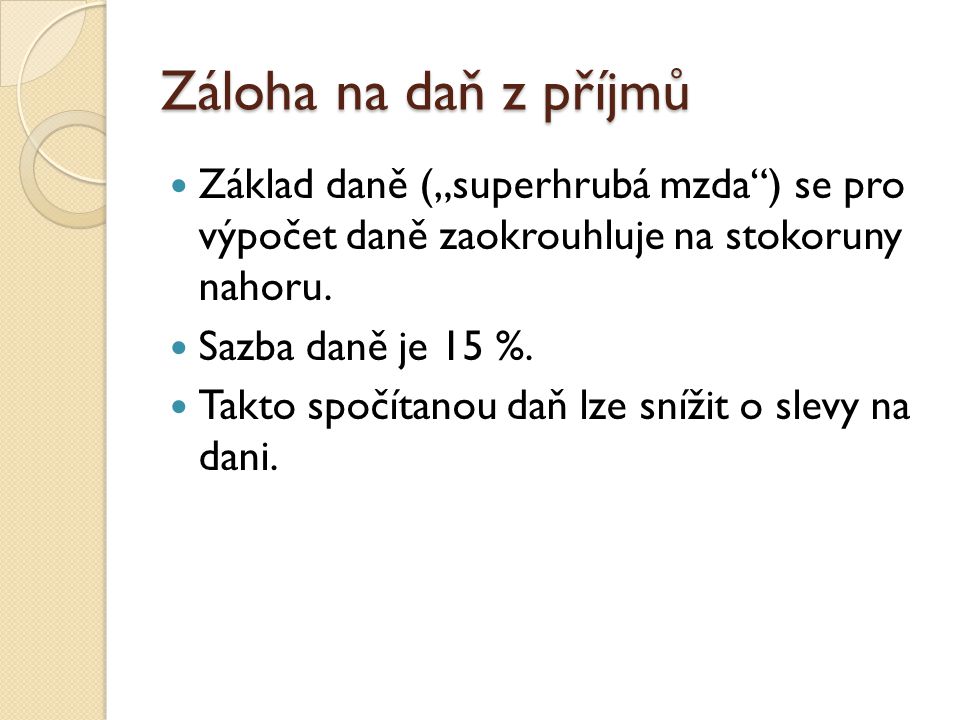

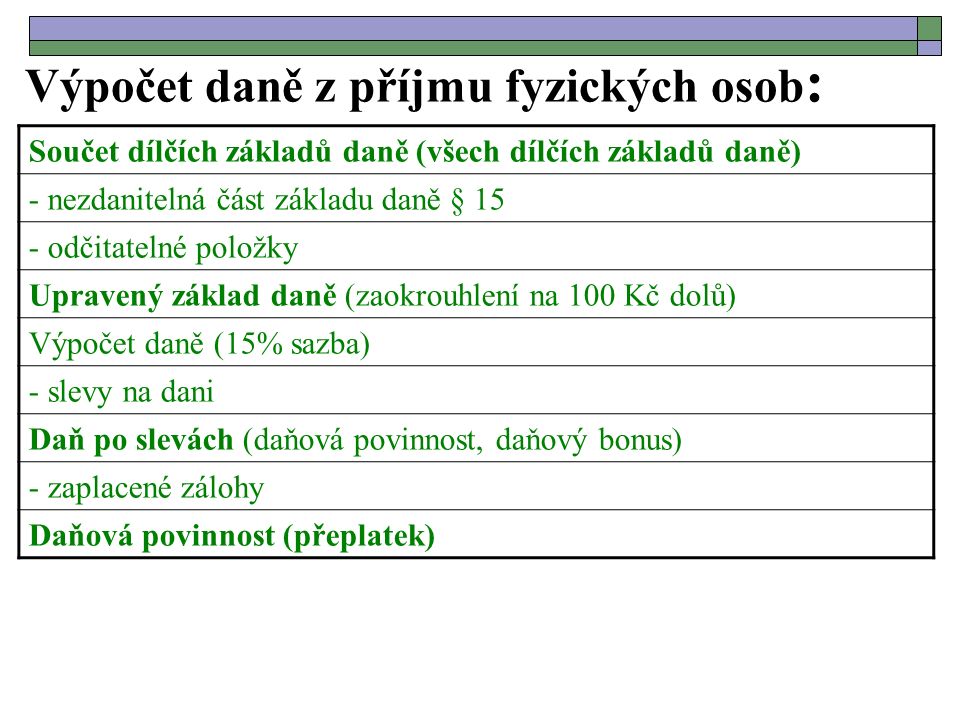

Jak se vypočítá daň z příjmů fyzických osob : Daň z příjmu fyzických osob se určí jako 15 % z Vašeho základu daně. Poplatníci s vysokými výdělky pak uplatňují sazbu 23 %. Tato zvýšená sazba se dotkne lidí, jejichž daňový základ přesáhne trojnásobek roční průměrné mzdy – částku 1 582 812 Kč (do roku 2023 šlo o čtyřnásobek, konkrétně 1 935 552 Kč).

Jak zaokrouhlit příjmy v daňovém přiznání

Položky v jednotlivých řádcích se obvykle zaokrouhlují na celé koruny podle pravidel klasického matematického zaokrouhlování. Je-li tedy částka zakončena padesáti haléři, zaokrouhluje se nahoru, pod padesát haléřů dolu.

Jak zaokrouhlit v daňovém přiznání : Zaokrouhlování v daních z příjmů

V první řadě je třeba řídit se pravidlem, že se daň zaokrouhluje na celé koruny nahoru, viz § 146 odst. 1 DŘ. Dále platí, že se záloha na daň zaokrouhluje na celé stokoruny nahoru, viz § 146 odst.

Zaokrouhlování v daních z příjmů

V první řadě je třeba řídit se pravidlem, že se daň zaokrouhluje na celé koruny nahoru, viz § 146 odst. 1 DŘ. Dále platí, že se záloha na daň zaokrouhluje na celé stokoruny nahoru, viz § 146 odst.

Podle zákona č. 586/1992 Sb., o daních z příjmů § 38 (h) odst. 2 se zaokrouhluje základ daně pro výpočet daně z příjmů do 100 Kč na celé koruny nahoru a nad 100 Kč na celé stokoruny nahoru.

Jak se počítá daňový základ

Daňový základ daně z příjmů si OSVČ vypočte takto: vezme všechny svoje příjmy, odečte od nich výdaje (skutečné nebo paušální), pak odečte další odečitatelné položky, jako jsou úroky z úvěru na bydlení, příspěvky na penzijní spoření, životní pojištění nebo třeba dary – a základ daně je na světě.Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví. Na účet 591 – Daň z příjmů z běžné činnosti – splatná se účtuje na konci roku skutečná výše daně před snížením o zaplacené zálohy.3 zákona 586/92 Sb. o daních z příjmů, kde se říká, že „základ daně se zaokrouhluje na celé koruny dolů“. Např. u zaměstnance na dohodu o provedení práce, který nepodepsal prohlášení k dani, bude při příjmu 4512,40 Kč základ daně 4512 Kč.

Základem daně z příjmů ze závislé činnosti a funkčních požitků je hrubá mzda (mzda nebo plat). Samostatným základem daně v rámci § 6 je příjem z dohody o provedení práce – odměna od jednoho zaměstnavatele nesmí přesáhnout za kalendářní měsíc výši 10 000 Kč.

Co to je základ daně : Základ daně je to, co vám zůstane z vašich příjmů po odečtení všech nákladů, které jste museli zaplatit, abyste tyto příjmy získali a udrželi. Například, pokud jste prodali něco za 1000 Kč a museli jste zaplatit 200 Kč za materiál a 100 Kč za dopravu, tak váš základ daně je 700 Kč.

Jak spočítat daňový základ : Daňový základ daně z příjmů si OSVČ vypočte takto: vezme všechny svoje příjmy, odečte od nich výdaje (skutečné nebo paušální), pak odečte další odečitatelné položky, jako jsou úroky z úvěru na bydlení, příspěvky na penzijní spoření, životní pojištění nebo třeba dary – a základ daně je na světě.

Co je základ daně z příjmů

Základ daně je to, co vám zůstane z vašich příjmů po odečtení všech nákladů, které jste museli zaplatit, abyste tyto příjmy získali a udrželi. Například, pokud jste prodali něco za 1000 Kč a museli jste zaplatit 200 Kč za materiál a 100 Kč za dopravu, tak váš základ daně je 700 Kč.

Daňové přiznání k dani z příjmů fyzických osob lze podat: prostřednictvím datové schránky ve formátu XML. Pro vytvoření požadovaného XML souboru lze využít elektronické formuláře v aplikaci Elektronická podání pro finanční správu (EPO). V aplikaci Elektronická podání pro finanční správu (EPO) v portálu MOJE daně.Daň z příjmů fyzických osob (DPFO) je daní přímou. Je stanovena zákonem č. 586/1992 Sb., o daních z příjmů, ve znění pozdějších předpisů (dále též jen „ZDP“). Dle § 2 ZDP poplatníky DPFO jsou všechny fyzické osoby, které mají na území Česka bydliště nebo se zde obvykle zdržují.

Jak se počítá základ daně z příjmů : Vezmete všechny své příjmy, od nich odečtete náklady a případně odečitatelné položky (úroky z úvěru na bydlení, příspěvky na penzijní spoření nebo penzijní připojištění, životní pojištění nebo třeba dary) a vyjde vám základ daně.