Antwort Jak se účtovat daň z dodatečně daňové přiznání? Weitere Antworten – Jak účtovat dodatečně daňové přiznání

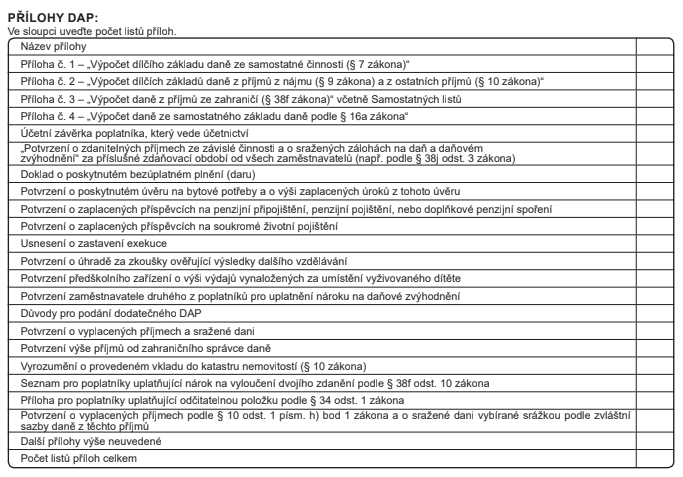

V průběhu roku 2021 pak při podání dodatečných daňových přiznání bude účtována pohledávka za finančním úřadem (341/591) a snížení odložené daňové pohledávky (592/481), takže dopad do výsledku hospodaření roku 2021 bude těmito dvěma účetními případy kompenzován.Opravné i dodatečné daňové přiznání se podává na stejném formuláři jako řádné daňové přiznání. Formulář vyplňujete znovu, jen tentokrát uvedete vše správně. Na první stránce je třeba označit, že jde o přiznání dodatečné. Kromě toho je potřeba uvést důvody, proč ho podáváte.Dodatečné daňové přiznání je možno podat pouze v případech, jestliže vyšly najevo nové skutečnosti nebo důkazy, které nasvědčují tomu, že daň byla stanovena v nesprávné výši.

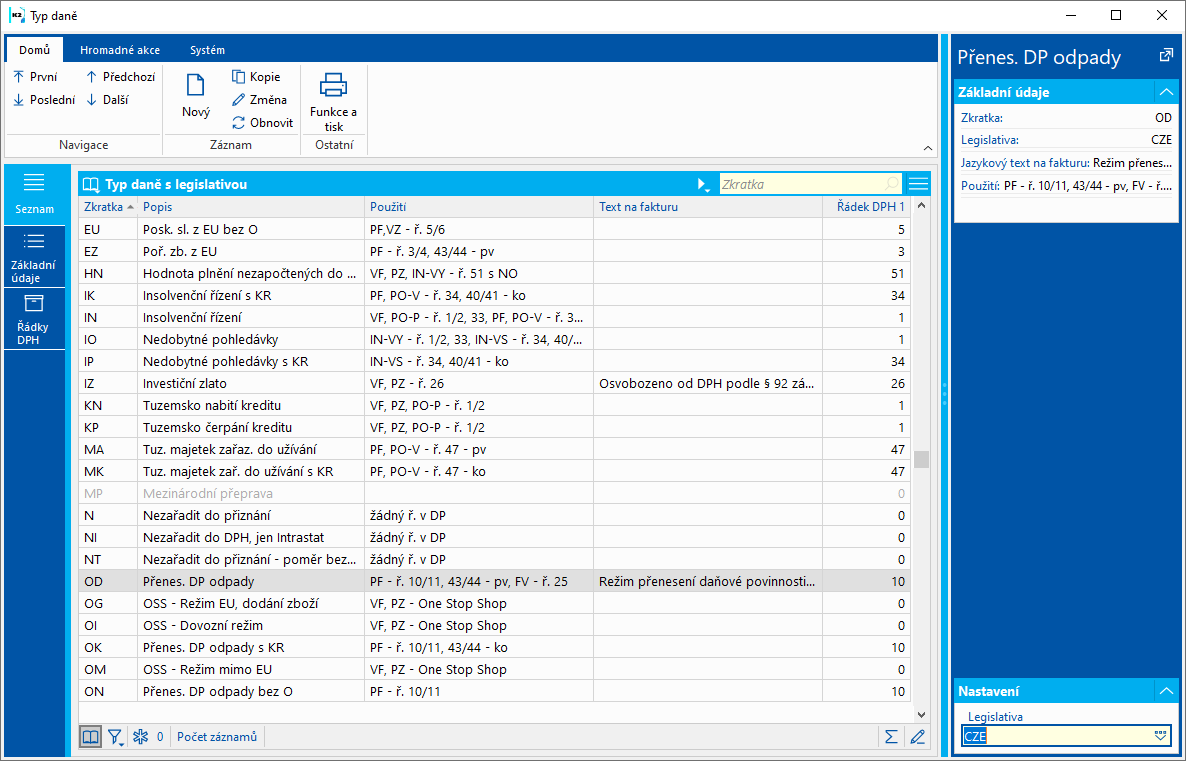

Jak zaúčtovat zálohu na daň z příjmů : Platby záloh mají být účtovány na účet 341 – Daň z příjmů. Účet 341 slouží pro účtování daně z příjmů účetní jednotky – daně z příjmů právnických osob nebo daně z příjmů fyzických osob u podnikatele fyzické osoby účtující v podvojném účetnictví.

Jaký je rozdíl mezi řádným a dodatečným daňovým přiznáním

Daňové tvrzení, jakožto správné zjištění a stanovení daně, upravuje daňový řád. Za daňové tvrzení je potom považováno řádné daňové tvrzení, a to daňové přiznání, hlášení nebo vyúčtování, ale také dodatečné daňové tvrzení v podobě dodatečného daňového tvrzení, následného hlášení nebo dodatečného vyúčtování.

Kolik let zpětně lze podat dodatečně daňové přiznání : Dodatečné daňové přiznání

Ještě není vše ztraceno. Můžete totiž podat dodatečné daňové přiznání, kde chybu napravíte, a to až do 3 let od uplynutí termínu pro řádné daňové přiznání. Konkrétní postup závisí na tom, zda jste nechtěně vykázali vyšší, nebo nižší daň.

Povinnost podat dodatečné daňové přiznání trvá, pokud běží lhůta pro stanovení daně. Ta je vymezena v § 148 daňového řádu a obecně činí 3 roky, přičemž začíná běžet dnem, v němž uplynula lhůta pro podání řádného daňového přiznání.

O odloženém daňovém závazku se účtuje na vrub (MD) účtové skupiny 59 – Daně z příjmů a převodové účty a rezerva na daň z příjmů (v praxi nejčastěji na účet 592 – Daň z příjmů z běžné činnosti – odložená) a ve prospěch (D) účtové skupiny 48 – Odložený daňový závazek a pohledávka (v praxi nejčastěji na účet 481 – …

Kam platit zálohu na daň

Výše zálohy se zaokrouhluje na celé stokoruny nahoru. Peníze posíláte dle pokynů příslušnému finančnímu úřadu. Finanční úřad vás k placení záloh sám nevyzve. Pokud se vás tato povinnost týká, musíte si ji pohlídat sami.Dodatečné daňové přiznání je třeba podat nejpozději do konce měsíce následujícího po měsíci, ve kterém došlo k tomuto zjištění, a ve stejné lhůtě také rozdílnou částku uhradit.Jaké jsou lhůty pro daňovou kontrolu

Daňová kontrola je zpravidla prováděna zpětně a může být zahájena po dobu, kdy je možné daň doměřit. Lhůta tedy činí zpravidla tři roky od konce lhůty pro podání přiznání, může ale být prodloužena některými úkony správce či poplatníka.

Lhůta pro podání dodatečného přiznání je do konce měsíce následujícího po měsíci, ve kterém daňový subjekt zjistil, že tato povinnost vzniká. Dodatečná daň je splatná ve stejné lhůtě. Příklad: Daňový subjekt zjistil 15.5.2023, že v roce 2023 zaúčtoval výnos, který souvisí s rokem 2022.

Kolik let zpětně lze uplatnit daňovou ztrátu : Daňovou ztrátu za rok 2023 může nechat pro uplatnění formou odčitatelné položky od úhrnu dílčích základů daně dle § 7 až § 10 ZDP v dalších pěti letech – jednoduše v rámci řádných daňových přiznání.

Jak funguje Odložená daň : 003 – Odložená daň. Odložený daňový závazek představuje výši daně z příjmů, kterou bude muset účetní jednotka zaplatit v budoucích obdobích z titulu těchto přechodných rozdílů. Naproti tomu odložená daňová pohledávka nám představuje výši daně z příjmů, o kterou se v budoucnosti daň z příjmů pravděpodobně sníží.

Kdy je odložená daňová pohledávka

Odložená daňová pohledávka

Vzniká, pokud je účetní zůstatková cena nižší než daňová zůstatková cena. Jde o částku, která vám v budoucnu sníží daň z příjmů.

Bezhotovostně prostřednictvím internetového a mobilního bankovnictví nebo bankovním příkazem k úhradě přímo v bance, V hotovosti prostřednictvím Poštovní poukázky A, V hotovosti úřední osobě – na vybraných finančních úřadech a územních pracovištích finančních úřadů v úředních hodinách pokladny.Frekvence placení záloh je stanovena takto:

- pololetně – daň vyšší než 30 000 Kč a zároveň nižší než 150 000 Kč – záloha na daň se platí ve výši 40 % daňové povinnosti. Záloha se zaokrouhluje na celé stokoruny nahoru.

- čtvrtletně – daň vyšší než 150 000 Kč – platí se ve 4 splátkách ve výši 25 % poslední daňové povinnosti.

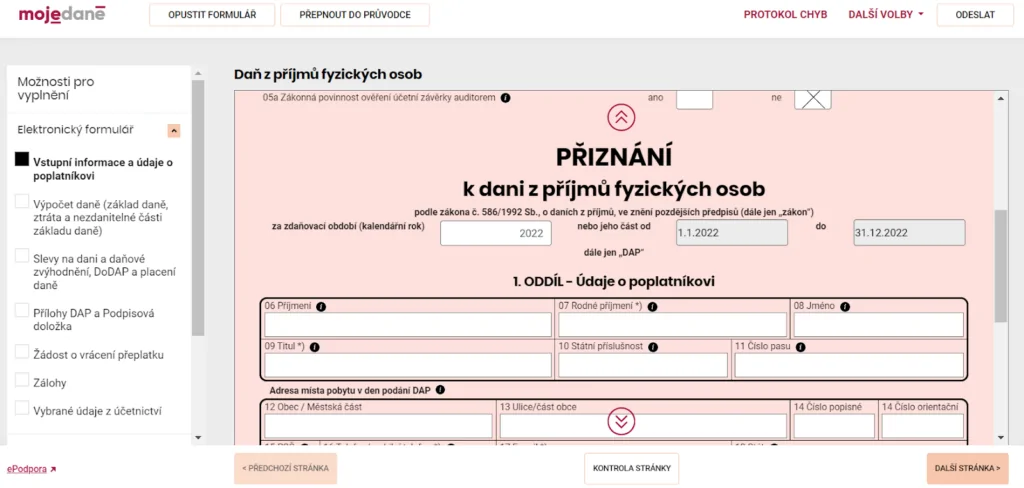

Jak podat daňové přiznání z nemovitých věcí : Daňové přiznání k dani z nemovitých věcí doporučujeme vyplnit elektronicky prostřednictvím aplikace Elektronického podání pro Finanční správu (EPO) na internetových stránkách www.mojedane.cz v sekci Elektronická podání pro Finanční správu – Elektronické formuláře – Daň z nemovitých věcí.