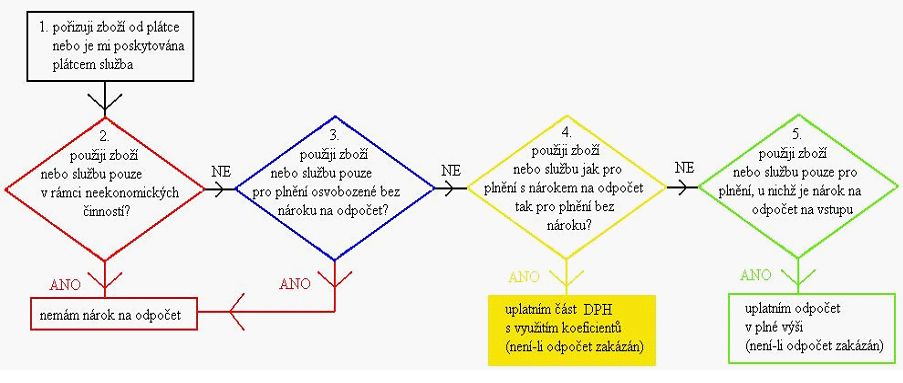

Antwort Co je to nárok na odpočet? Weitere Antworten – Co znamená bez nároku na odpočet

Pokud plátce uskutečňuje plnění osvobozená od daně bez nároku na odpočet daně, znamená to pro něj, že u uskutečněných plnění sice neodvádí daň, avšak současně u všech souvisejících přijatých plnění, která pořizuje výhradně pro uskutečnění takovýchto plnění, nemá nárok na odpočet daně.Odčitatelné či odpočitatelné položky jsou položky, které si můžete odečíst od základu daně. Tím si ho snížíte a tudíž platíte nižší daň. Odčitatelné položky si uplatňujete jednorázově při ročním zúčtování daně (zaměstnanci) nebo při podání daňového přiznání (podnikatelé).Podle zákona o DPH je základní časové omezení pro uplatnění nároku na odpočet DPH v České republice tři roky, protože platí, že nárok na odpočet není možné uplatnit po uplynutí lhůty, která činí tři roky.

Co všechno se dá odečíst z dani : Ušetřit na daních můžete díky odčitatelným položkám. Patří mezi ně úroky z hypotéky nebo úvěru ze stavebního spoření, příspěvky na životní pojištění a penzijní připojištění, dary apod. Podle výše příspěvků, úroků nebo darů si snížíte základ daně. To se projeví v daňovém přiznání.

Co je nárok na odpočet

V plné výši se nárok na odpočet DPH uplatňuje v případě plnění plně souvisejících s podnikáním. V případě, že je dané plnění využito pro účely podnikání a částečně pro soukromé účely, přichází na řadu částečné uplatnění odpočtu, a to v tzv. poměrné výši, např. při využití firemního auta i pro soukromé účely.

Co znamená osvobození s nárokem na odpočet : Rozdíl je v tom, zda má plátce DPH uskutečňující osvobozená plnění nárok na odpočet DPH na vstupu, či nikoliv. U plnění osvobozených s nárokem na odpočet daně je možné uplatňovat DPH na vstupu, u plnění osvobozených bez nároku na odpočet není možné uplatňovat DPH na vstupu.

Patří mezi ně: Reprezentace firmy – nejčastěji pohoštění, občerstvení či dary. Daň z příjmu, daň dědická a darovací Zdravotní a sociální pojištění podnikatele.

3 ZDPH nárok na odpočet daně vzniká plátci okamžikem, kdy nastaly skutečnosti zakládající povinnost tuto daň přiznat. Vznik nároku na odpočet daně u příjemce plnění je tak vázán na vznik povinnosti poskytovatele tuto daň přiznat na výstupu (v případech samovyměření na vznik povinnosti přiznat daň příjemcem plnění).

Jak funguje Odecitani DPH

Uplatněním odpočtu daně se rozumí uvedení daně na vstupu do daňového přiznání v příslušných řádcích, případně jeho uplatnění v rámci daňové kontroly. Plátce daně, který má za povinnost platit DPH, získává možnost odečíst daň zaplacenou dodavateli od daně vybrané od svých odběratelů (poplatníků).podle § 15 odst. 1 zákona u poplatníků, kteří jsou fyzickými osobami, přesáhne v úhrnu 2 % ze základu daně anebo činí alespoň 1 000 Kč. V úhrnu lze odečíst nejvýše 30 % (15 %) ze základu daně (limit 30% platí pro zdaňovací období 2020 a 2021 viz zákon č. 39/2021 Sb., kterým se mění zákon č.DUZP při prodeji zboží odpovídá dni, kdy dojde k předání zboží zákazníkovi nebo přijetí úplaty, a je to ten den, který nastane dříve. Zákon o dani z přidané hodnoty říká následující: Za DUZP při dodání zboží se podle zákona o dani z přidané hodnoty považuje: den dodání (tj.

Nárok na odpočet je 3 roky, ale pozor na koeficient

Lhůta pro nárokování odpočtu zůstává i v tomto případě tříletá, ale v řádném daňovém přiznání si může plátce takové DPH nárokovat jen v roce, kdy si mohl DPH z nákupu poprvé nárokovat.

Co je nárok na odpočet DPH : V plné výši se nárok na odpočet DPH uplatňuje v případě plnění plně souvisejících s podnikáním. V případě, že je dané plnění využito pro účely podnikání a částečně pro soukromé účely, přichází na řadu částečné uplatnění odpočtu, a to v tzv. poměrné výši, např. při využití firemního auta i pro soukromé účely.

Které činnosti a produkty jsou osvobozeny od DPH : Díl 8 zákona o DPH pak určuje, že osvobozená jsou tato plnění:

- Základní poštovní služby a dodání poštovních známek (§ 52)

- Rozhlasové a televizní vysílání (§ 53)

- Finanční činnosti (§ 54)

- Penzijní činnosti (§ 54a)

- Pojišťovací činnosti (§ 55)

- Dodání nemovité věci (§ 56)

- Výchova a vzdělávání (§ 57)

Jaká částka se nemusí danit

Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

Základní sleva na poplatníka, kterou si uplatníte v daňovém přiznání podaném v roce 2024 za rok 2023, je 30.840 Kč. Získáte ji v plném rozsahu na základě doložených příjmů i v případě, že jste měli výdělek jen po určitou část roku. Uplatnit ji samozřejmě můžete maximálně do výše daně, kterou jste vypočítali.Jen pro plátce daně

Těmi jsou všechny firmy s ročním obratem vyšším než milion korun, které se musejí k placení daně přihlásit povinně; dobrovolně se však může přihlásit každý, i menší živnostník. Za třetí – plných 19 procent DPH může odečíst pouze ten, kdo bude vůz používat jen a výhradně k podnikání.

Co je to nárok na odpočet DPH : Nárok na odpočet DPH lze v souladu se zákonem o DPH uplatnit u plnění vztahujících se k ekonomické činnosti, ke kterým máme daňový doklad. V případě, že pořízené plnění je využito k podnikání jen částečně, a tedy částečně je využito pro soukromé účely, je nutné nárok na odpočet DPH krátit.