Antwort Co je to dílčí daň? Weitere Antworten – Co to je dílčí daňové přiznání

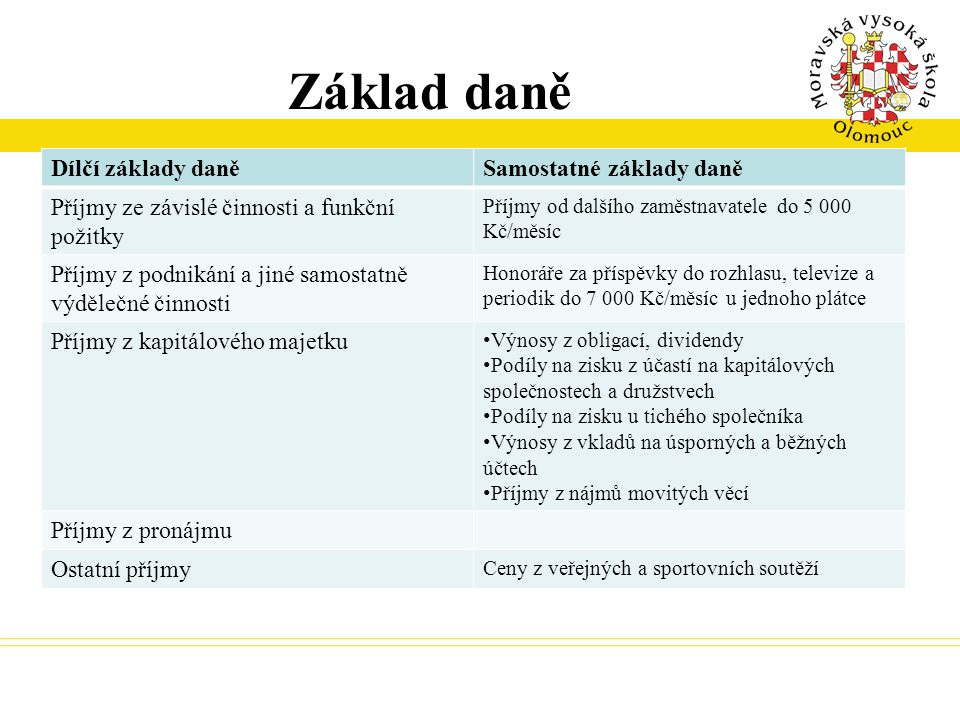

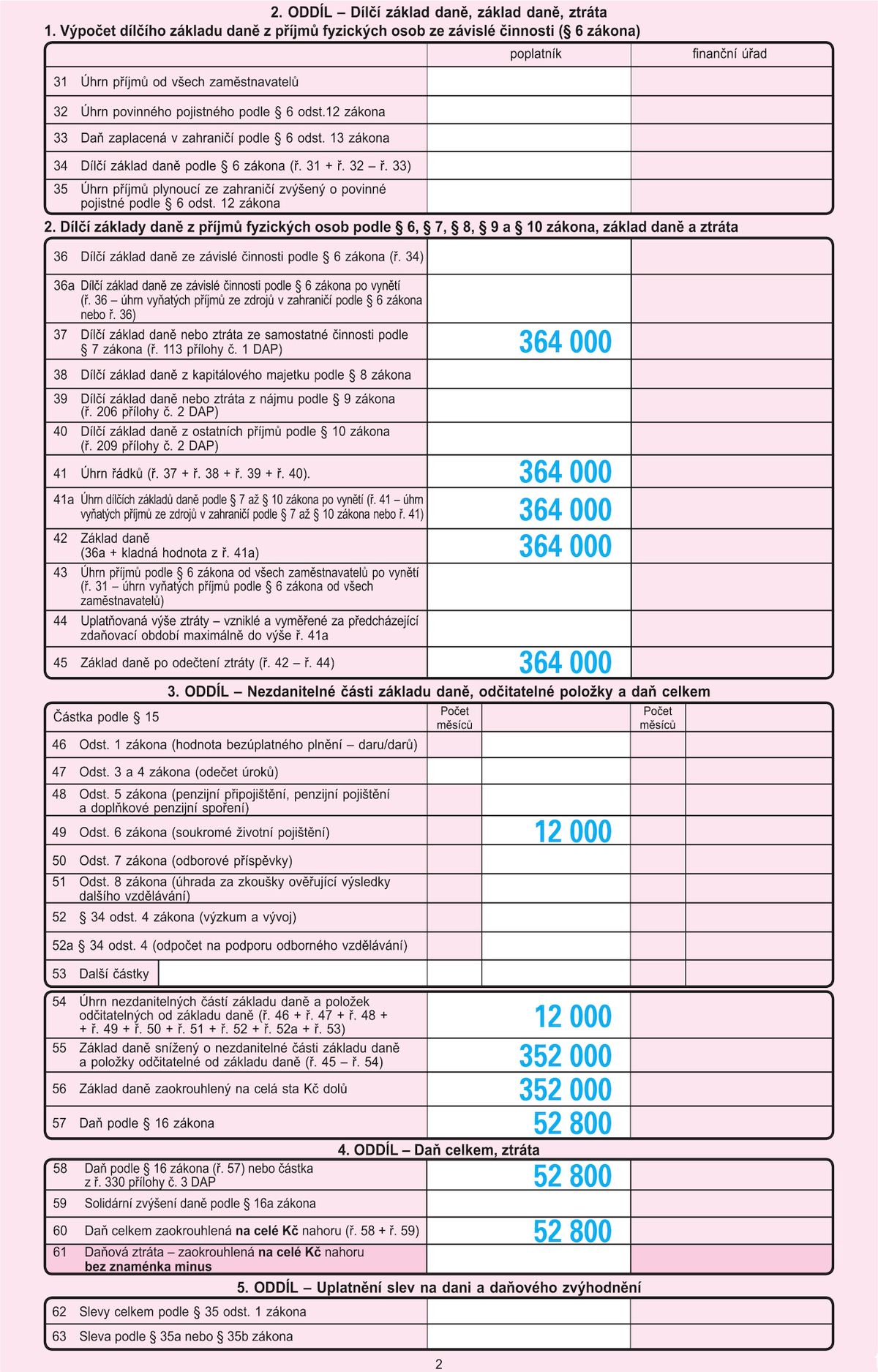

Dílčí daňové přiznání mohou podat ti, kteří již v minulosti podali přiznání, ale došlo k dílčím významným změnám, jako jsou nástavby, přístavby nebo změny v rozloze pozemků, pokud se nerozhodnou znovu podat daňové přiznání.Všechny příjmy fyzické osoby jsou rozděleny do pěti odděleně posuzovaných částí, tzv. dílčích základů daně, přičemž pro každý dílčí základ platí odlišná využitelnost těchto příjmů. Některé z dílčích základů daně z příjmů jsou výsledkem soustavné činnosti, některé vznikají fyzické osobě pouze výjimečně.Základ daně se dělí na dílčí základy daně, zde jsou jejich výpočty: příjmy ze závislé činnosti + pojistné na sociální zabezpečení a příspěvek na státní politiku zaměstnanosti a pojistné na veřejné zdravotní pojištění hrazené zaměstnavatelem = dílčí základ daně příjmů ze závislé činnosti.

Jak zjistím výši daně z nemovitosti : Informace o výši daně za jednotlivé nemovité věci, tak jak jsou uvedeny v daňovém přiznání, lze zjistit pomocí služby předvyplnění údajů z posledního přiznání. Takto předvyplněné daňové přiznání odpovídá stanovené dani finančním úřadem.

Co je to DIS+

Daňová informační schránka PLUS vznikla v roce 2021. DIS+ poskytuje informace z osobních daňových účtů a veřejné části elektronických spisů vedených Finanční správou ČR, pro autentizovaného uživatele.

Co když jsem nepodal daňové přiznání : Pokud podáte přiznání pozdě, ale vypočtená daň je nižší než 200 Kč, žádná sankce vám nehrozí. Pokud však přiznání nepodáte vůbec, hrozí vám pokuta od 500 Kč až do 300 000 Kč. Navíc za každý den zpoždění se vám může počítat penále 0,05 – 5 % z dlužné částky daně nebo úroky z prodlení.

Odčitatelné položky

| Daňový odpočet | Částka | Maximální výše vrácených daní |

|---|---|---|

| Příspěvek na doplňkové penzijní spoření | maximálně 24 000 Kč/rok | 3 600 Kč |

| Životní pojištění | maximálně 24 000 Kč/rok | 3 600 Kč |

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 150 000 Kč | 22 500 Kč |

| Dary a bezúplatná plnění | maximálně 15 % ze základu daně |

Zvýšená 23% sazba daně z příjmů se podobně jako v případě solidární daně uplatňuje pouze na tu část příjmů, která přesahuje roční limit. Do 31. prosince 2023 byl limit ročních příjmů stanoven na 48násobek průměrné měsíční mzdy, od 1. ledna 2024 je limit snížen na 36násobek průměrné měsíční mzdy.

Kolik dostanu na daních

Kolik je daň z příjmů V České republice činí základní daňová sazba daně z příjmů fyzických osob 15 %, pro část příjmů nad 48násobek průměrné hrubé mzdy se uplatňuje zvýšená 23% sazba. Daň z příjmů právnických osob je 19 %.Výše daně z převodu nemovitosti byla stanovena jako 4 % z ceny nemovitosti. S výpočtem Vám pomůže i kalkulačka daně z převodu nemovitosti, resp. kalkulačka daně z nabytí nemovitosti 2020.Až dosud skutečně byla daň z nemovitosti poměrně nízká, u průměrného malého bytu šlo přibližně o tisícikorunu ročně. Konsolidační balíček přinesl od 1. 1. 2024 její zvýšení o 80 %, půjde tedy o cca 1800 Kč ročně u průměrného menšího bytu.

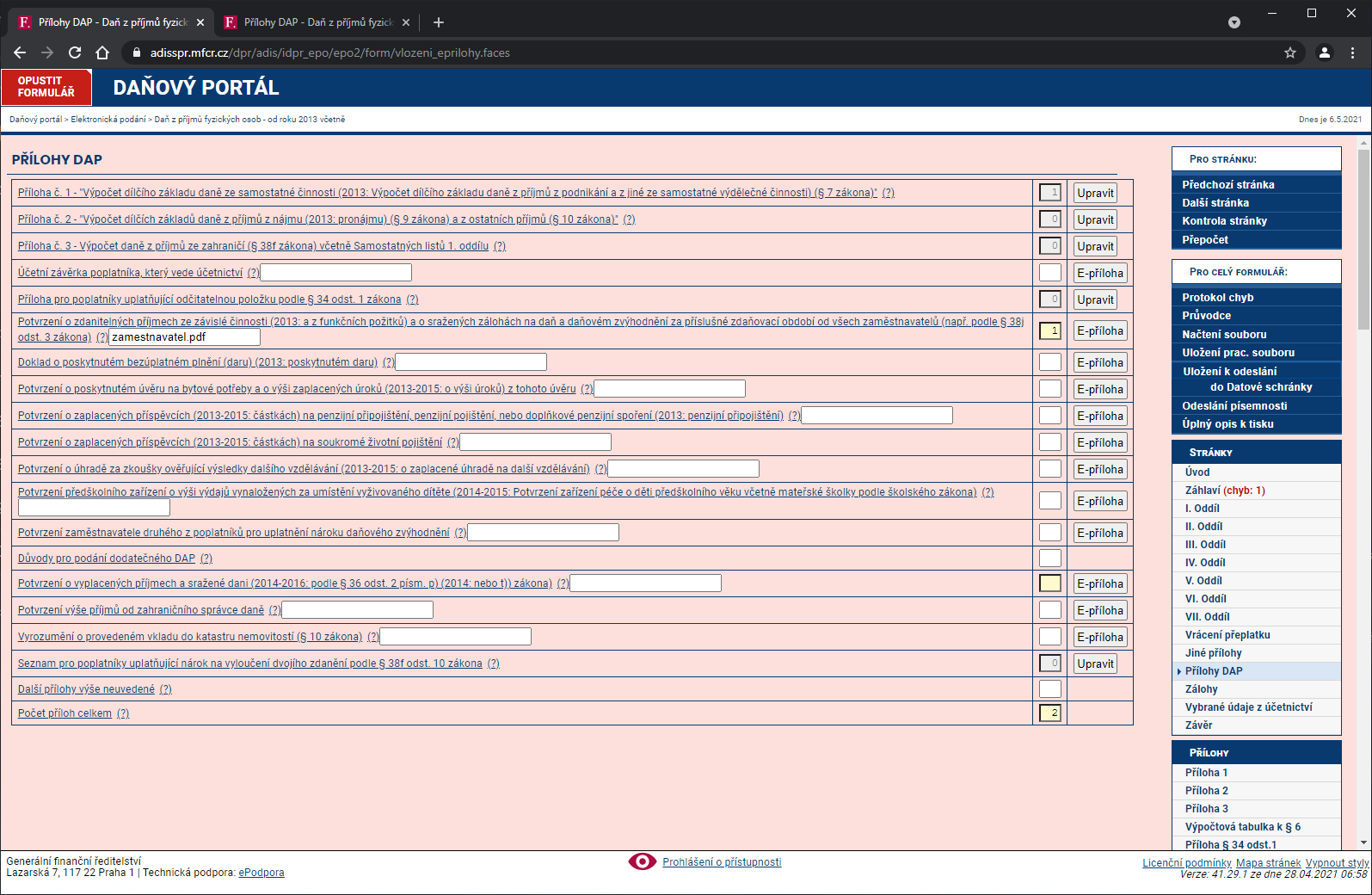

Díky propojení s aplikací EPO umožňuje DIS+ předvyplnění vybraných údajů do EPO formuláře, odesílání podání přímo z DIS+ bez nutnosti dalšího podepisování, nastavení notifikací, osobního daňového kalendáře, nastavení oprávnění přístupu do DIS+ dalším uživatelům a mnoho dalšího.

Co znamená neaktivní DIS+ : V části MÁM POVĚŘENÍ PŘÍSTUPEM jsou zobrazeny DIS+, ke kterým bylo uživateli uděleno pověření přístupem. DIS+, ke kterým uživatel pověření dosud nepřijal nebo jej neodmítl, jsou podbarveny šedě a označeny jako POVĚŘENÍ PŘÍSTUPEM NEAKTIVNÍ. Kliknutím na odkaz neaktivní DIS+ je možné zobrazit možnosti přijetí pověření.

Kolik je pokuta za nepodání daňového přiznání : Celkově pokuta nesmí přesáhnout 300 tisíc korun. Když nedodáte přiznání ani po výzvě finančního úřadu, bude pokuta aspoň 500 korun, ale může být až pět procent stanovené daně, odpočtu nebo ztráty.

Jaká částka se nemusí danit

Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

Mezi daňově uznatelné náklady patří například:

- Nákupy materiálů a zboží

- Výdaje na pracovní cesty (doprava, ubytování)

- Mzdy a pojistné zaměstnanců

- Doprava zaměstnanců pracoviště

- Pracovní oblečení a ochranné pomůcky.

- Nájemné

- Reklamní a propagační materiály/předměty.

- Smluvní penále a pokuty.

Máte nárok na různé daňové slevy, například základní slevu (30 0840 Kč), na invaliditu (2 500 Kč), a součet těchto slev je 33 340 Kč. I když je celková částka vašich slev vyšší než vaše vypočtená daňová povinnost, můžete využít slevy pouze do výše 20 000 Kč. Nemůžete tedy uplatnit všechny slevy a výsledná daň je nula.

Co se dá odecist z dani 2024 : Beze změny jsou nezdanitelné položky: poskytnuté dary a darování krve nebo kostní dřeně, úroky z úvěrů na bydlení, penzijní připojištění a životní pojištění. Od 1. ledna 2024 je možné navíc odečítat z daňového základu také pojištění dlouhodobé péče a dlouhodobé investiční produkty.