Antwort Co je předmětem daně z přidané hodnoty? Weitere Antworten – Co je předmětem daně

Předmětem daně jsou příjmy z veškeré činnosti a z nakládání s veškerým majetkem, není-li dále stanoveno jinak.Základem daně je vše, co jako úplatu obdržel nebo má obdržet plátce za uskutečněné zdanitelné plnění, včetně částky na úhradu spotřební daně od osoby, pro kterou je zdanitelné plnění uskutečněno, nebo od třetí osoby, bez daně za toto zdanitelné plnění.Princip daně z přidané hodnoty spočívá v odvedení daně pouze z rozdílu ceny mezi vstupy a výstupy, tedy z toho, o kolik se cena zboží u něho zvýší (kolik k hodnotě přidá). Subjekt platí dodavatelům cenu včetně této daně a dodavatel sám dostává zaplaceno za zboží včetně této daně.

Kolik je daň z přidané hodnoty : Základní sazba DPH je v Česku 21 procent, snížená 12 procent. Pokud jste fandové do matematiky a nechcete použít kalkulačku DPH výš, která umí počítat obojí, použijte vzoreček. Pro základní sazbu DPH vypadá tak: DPH = konečná cena × 21/121, pro sníženou sazbu: DPH = konečná cena × 12/112.

Co je predmetem daně z přidané hodnoty

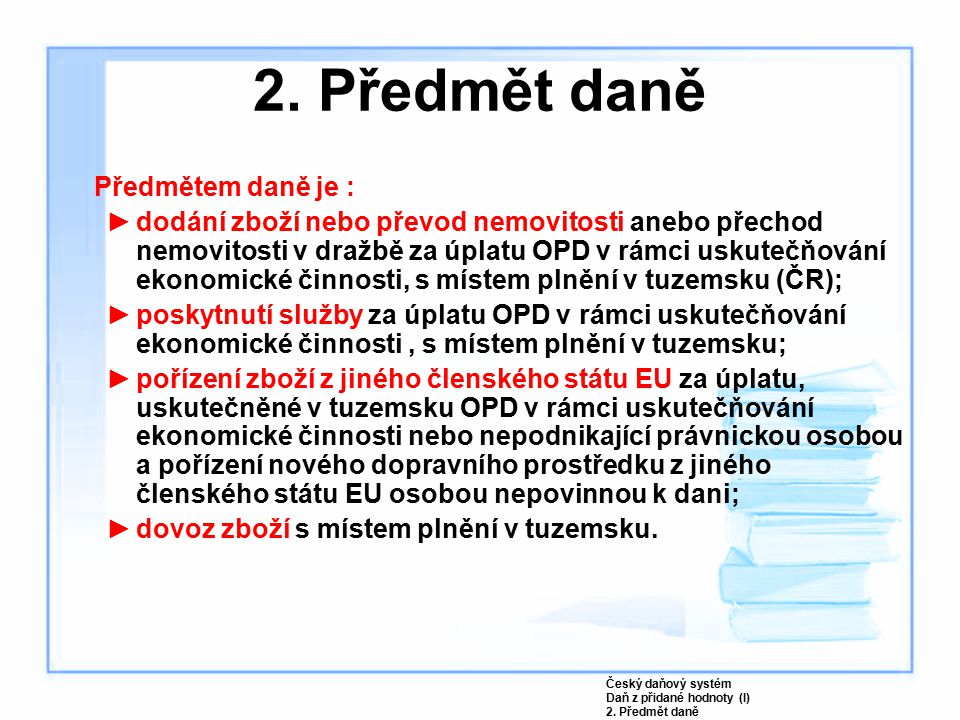

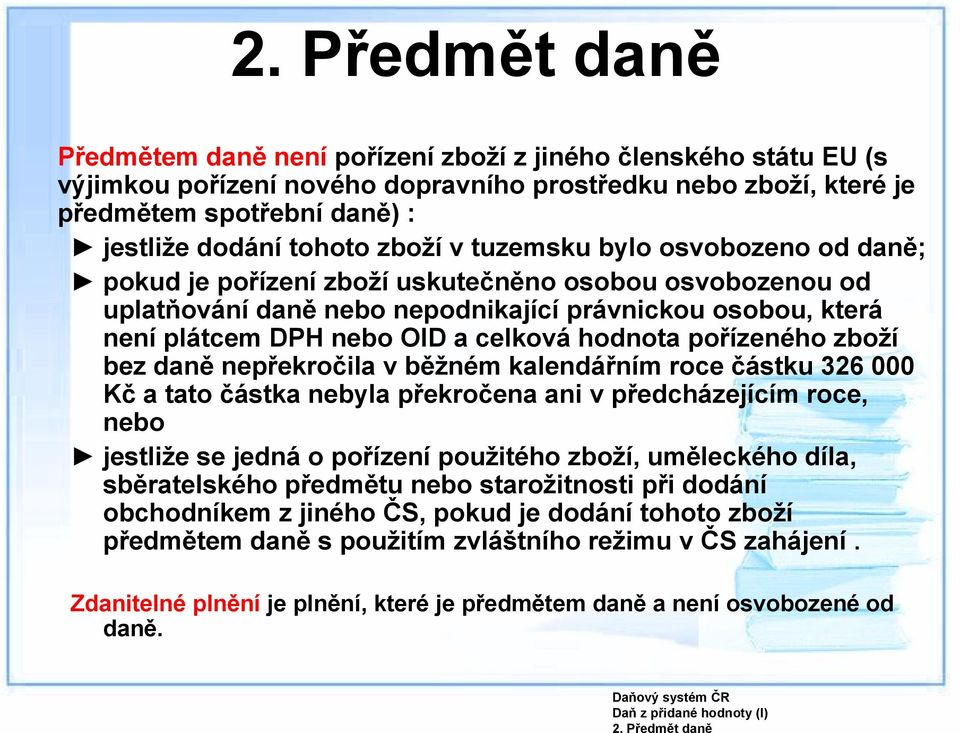

Co je předmětem daně u DPH Předmětem této daně je zejména dodání zboží, poskytnutí služby, pořízení zboží z jiného členského státu EU, dále pořízení nového dopravního prostředku z jiného členského státu EU anebo dovoz zboží s místem plnění v tuzemsku.

Které příjmy jsou předmětem daně : Podle zákona o daních z příjmů fyzických osob, podléhají zdanění tyto příjmy: Příjmy ze závislé činnosti (zaměstnání – mzda nebo plat) Příjmy ze samostatné činnosti (podnikání) Příjmy z kapitálového majetku (finanční majetek – peníze, cenné papíry a jiné)

Jak spočítat DPH

Daň spočítáte jednoduše podle vzorce cena – (cena / x), kde x je násobek sazby daně. Pro 21% daň to bude 1,21, pro 15% daň 1,15 a pro 10% daň 1,10. 21% DPH z příkladné částky 135.000 Kč tedy spočítáte následujícím vzorcem: 135000 – (135000 / 1,21) = 135000 – 111570,2479 = 23429,7521.

Jak spočítat DPH

Daň spočítáte jednoduše podle vzorce cena – (cena / x), kde x je násobek sazby daně. Pro 21% daň to bude 1,21, pro 15% daň 1,15 a pro 10% daň 1,10. 21% DPH z příkladné částky 135.000 Kč tedy spočítáte následujícím vzorcem: 135000 – (135000 / 1,21) = 135000 – 111570,2479 = 23429,7521.

Kdo odvádí daň z přidané hodnoty

Tuto univerzální nepřímou daň platí prakticky všichni při nákupu většiny zboží a služeb. „Dodavatel, který je registrován jako plátce, musí odvést státu z obchodu část hodnoty. Odběratel si naopak může za jistých okolností zažádat o vrácení daně, kterou státu zaplatí,“ shrnuje poradce Michal Dvořáček.Postup pro výpočet DPH:

Příklad: Konečná částka našeho zboží činí 150 Kč a zboží patří do skupiny se základní sazbou daně, tedy 21 %. Tuto konečnou částku proto vynásobíme koeficientem pro 21 %, 150 x 0,173656 = 26,0484, zaokrouhlíme na 26 Kč, což je tedy výše daně. Cenu bez daně pak zjistíme jednoduše, 150 – 26 = 124.Předmětem daně z nemovitých věcí jsou pozemky evidované v katastru nemovitostí, zdanitelné stavby a zdanitelné jednotky nacházející se na území České republiky. Na pozemek, který je součástí jednotky, se pro účely daně z nemovitých věcí hledí jako na nemovitou věc, jejímž vlastníkem je ten, kdo vlastní jednotku.

353/2003 Sb., o spotřebních daních (dále jen „ zákon o SPD“). Předmětem spotřební daně jsou tzv. vybrané výrobky, kterými jsou minerální oleje, líh, pivo, víno, meziprodukty a tabákové výrobky.

Jaké příjmy se nemusí danit : Co přesně jsou příležitostné příjmy a jaké jsou daňové povinnosti při překročení limitu vám prozradíme v následujícím textu na BusinessInfo.cz. Příležitostné příjmy do výše 50 tisíc korun ročně (do roku 2023 30 tisíc korun) nepodléhají zdanění. Připomínáme, že sem nepatří výdělky autorů.

Co patří do daně z příjmů : Daň z příjmů fyzických osob je daní, která se platí z příjmů dosažených v daném roce. Mezi tyto příjmy patří: příjmy z pracovního poměru, příjmy ze samostatné výdělečné činnosti, některé státní dávky, státní, firemní i osobní penze, úroky z úspor, dividendy, příjmy z nájmu a příjmy z fondů.

Kolik je 15% daň

Sazba daně z příjmů fyzických osob činí 15 % pro část základu daně do 48násobku průměrné mzdy a 23 % pro část základu daně přesahující 48násobek průměrné mzdy.

Zákon stanoví, že daň z příjmů se z darů neplatí, jsou-li tyto dary získány příležitostně a pokud jejich hodnota nedosáhne 50 000 Kč bez ohledu na to, kdo je dárcem. Pro dary vyšší hodnoty pak zákon taxativně stanoví okruh osob, od nichž dar rovněž dani nepodléhá (přímí příbuzní aj.).Daň z příjmu fyzických osob se určí jako 15 % z Vašeho základu daně. Poplatníci s vysokými výdělky pak uplatňují sazbu 23 %. Tato zvýšená sazba se dotkne lidí, jejichž daňový základ přesáhne trojnásobek roční průměrné mzdy – částku 1 582 812 Kč (do roku 2023 šlo o čtyřnásobek, konkrétně 1 935 552 Kč).

Které pozemky nejsou předmětem daně z nemovitosti : Od daně z pozemků jsou osvobozeny podle zákona pozemky ve vlastnictví státu, nejsou-li využívány k podnikatelské činnosti nebo pronajímány, pozemky používané diplomatickými misemi, pozemky tvořící veřejná prostranství, předmětem daně pak nejsou zejména pozemky pod stavbou v rozsahu jejího půdorysu.